论文摘要:伴随着我国金融体系的完善与全球金融一体化进程的进一步加快,我国上市商业银行面临的竞争将空前剧烈,因而完善我国上市商业银行资本结构将成为必然选择。文章通过对我国上市商业银行资本结构现状进行分析,提出若干完善发展我国上市商业银行资本结构的对策。

论文关键词:商业银行 资本结构 债券资本结构 权益资本结构

一、引言

资本结构(capitalstructure),是指企业筹措资金的各种来源、组合及其相互之间的构成及比例关系,有广义和狭义之分。从广义上讲,资本结构是指构成企业的各种资金来源及其比例关系,包括有长期资本和短期资本;从狭义上讲,资本结构是指企业长期资金来源及其比例关系,即长期资本。现代财务理论研究表明,企业资本结构是否合理,直接关系到企业生产经营活动的顺利进行,关系到企业的盈利状况以及企业长期的生存与发展。因此,确定企业合理的资本结构,是企业财务决策的重要内容之一。

商业银行具有从事业务经营所需要的自有资本,并依法经营,照章纳税,自负盈亏,它与其他企业一样,以利润为目标。商业银行又是不同于一般工商企业的特殊企业。其特殊性具体表现为经营对象的差异。工商企业经营的是具有一定使用价值的商品,从事商品生产和流通;而商业银行是以金融资产和金融负债为经营对象,经营的是特殊商品——货币和货币资本。但是商业银行与一般企业一样,受《公司法》的约束和调整,其财务目标同样是追求自身价值最大化。

在金融全球化的背景下,国际金融体系正在经历着历史性的变革,一个能够适应金融全球化发展趋势的现代国际商业银行体系正在悄然兴起。这既给我国商业银行的发展提供了契机,又形成了巨大挑战。这就需要我国尽快完善现代商业银行制度,提升商业银行的竞争力。

尤其当前,我国加入世界贸易组织五年的缓冲期已结束,金融市场更加开放,国内商业银行的资产和负债规模迅速扩张,商业银行面临的风险进一步加剧,为迎接外资银行对我国银行业形成的挑战,国内的商业银行纷纷选择了上市,因此,研究上市商业银行资本结构对于维持国内金融秩序稳定、提高商业银行自身的国际竞争力和改善银行内部治理具有重要意义。

二、我国商业银行资本结构现状及存在问题分析

(一)银行资本结构的特殊性分析

银行资本结构与一般公司资本结构相比具有特殊性,主要表现在:

1.债权资本结构的特殊性

银行的债权资本主要包括:银行长期债务和分散的小额存款。二者虽然形式上不同,但本质相同。银行,作为从事将社会闲散资金集中起来进行贷放的负债经营性行业,具有资产负债率高和债权结构分散的主要特征。一方面,债权资本在银行全部资本中占很高的比率,银行债权人与银行内部经理人员之间的代理成本不容忽视;另一方面,银行的债权结构较一般企业来说较为分散,难以发挥大债权人治理结构下的监督与控制作用,这在一定程度上增加了降低银行债权代理成本的难度。

2.银行资本的高杠杆性

银行的自有资本相对于其负债和资产是微不足道的,其净值很低,银行主要是利用负债来形成资产并进行经营,即银行用较低低的净值撬动较高的负债,可以说银行资本具有高杠杆性。正因为银行的杠杆作用巨大,银行能否筹集到资金,在很大程度上取决于银行的安全性、业务种类、管理质量、与资本水平等,而不是其负债与权益的比率。

(二)我国上市商业银行债权资本结构的现状分析

1.资产负债率高,债务规模大

银行是负债经营性企业,负债是银行经营资金的重要来源,因此我国上市商业银行的债务规模庞大。

从表1中可以看出2008年中国工商银行的负债总额是91505.16亿元,占银行总资本的93.78%,中国建设银行的负债总额是70878.9亿元,占银行总资本的93.81%;从股份制银行来看,招商银行、上海浦东发展银行、深圳发展银行、民生银行和华夏银行的负债总额分别为14920.16、12677.24、4580.39、9996.78和7042.16亿元,负债占资本总额的比重分别达到94.92%、96.82%、96.54%、94.81%和96.25%。虽然高负债比率能够获得很高的财务杠杠利益,但是它也会带来很高的财务风险。

2.各项存款构成银行债务资本的重要组成部分

无论是国有商业银行还是股份制商业银行,各项存款都在负债资本中均占有很大比重。从表1可以看出2008年中国银行各项存款占负债资本的比重是8O.02%,工商银行是80.65%,建设银行89.96%;而股份制商业银行各项存款占负债资本的比重中,中信银行最高,达86.58%,兴业银行最低也达65.07%。这说明目前我国上市商业银行的负债资本结构比较单一。

(二)我国上市商业银行权益资本结构的现状分析

权益资本是商业银行的自有资金,代表着商业银行的所有权。权益资本来源渠道有两个:一是通过内部融资,即银行通过自身经营所获利润积累的资金,主要体现在盈余公积和未分配利润两项上;二是外部权益资本融资,即外部投资者投入的权益性资金。根据投资主体身份不同,权益资本又划分为国家资本金、法人资本金、个人资本金及外商资本金。

目前,我国上市商业银行的权益资本表现出以下弊端:

1.资本金不足

资本充足率是保证银行安全,稳健经营的重要制度。它规定了商业银行资产规模扩张的限度。资本充足率指标现已作为衡量单个银行甚至整个银行体系稳健经营的重要指标,从整体来看,我国上市商业银行的资本金充足率水平均有了很大幅度的提高(如表2所示),

大体达到或超过了8%的监管要求,招商银行、兴业银行、深发展达到了1O%的稳健水平,但距国际活跃银行12%的资本金充足率还有差距。

2.不良贷款依然存在

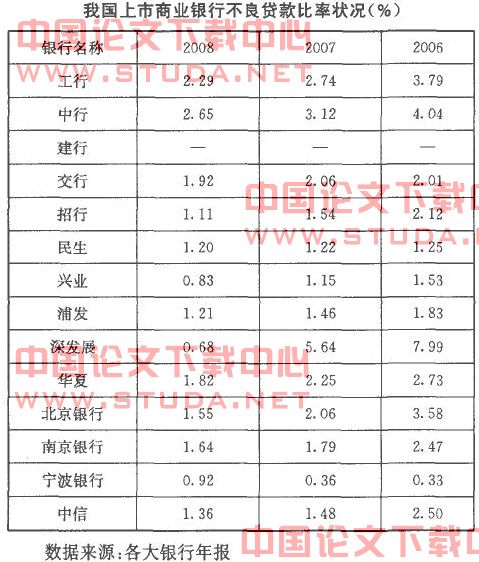

虽然不良贷款的比重,2008年相比较2007、2006年下降了很多,但是它的存在依然,这在很大程度上消耗了银行资本,造成银行资本结构的不合理。

三、优化我国上市商业银行资本结构的对策及建议

通过对我国上市商业银行资本结构现状的分析,可以发现资本金不足和不良贷款率高已成为制约我国上市商业银行发展的主要障碍。针对此类缺陷,提出以下几点意见:

(一)拓宽资本金补充渠道

一般意义上讲,银行补充资本金的渠道有三个途径:一是利润留成,依靠自身的积累;二是通过资本金市场来补充资本金,发行股票或债券融资;三是私募扩股,通过引进战略投资者或原有股东增加投资来达到增加资本金的目的。上市银行除了一般商业银行资本金的补充渠道外,应充分利用上市这一筹资的渠道,可以采用发行股票等方式,并且严密控制这种方式运用中可能存在的各种风险。

(二)降低不良贷款的比率

提高资产的质量,降低风险资产在总资产中所占比例,可以通过以下途径:

1.调整资产的风险布局

调整资产的风险布局,可以从两方面来人手:第一,控制贷款的增长速度;第二,扩大资产证券化的份额。

2.降低不良资产的比例

要实现这一方案,需要从两个方面努力:第一,减少高风险资产的份额,例如,可以采用出售高风险资产的方法,将风险转移出去;第二,提高发放贷款的质量,不能单纯强调数量,应从源头上控制贷款质量,例如,了解贷款客户的资信、贷款的投向等等。

(三)加强监管力度

第一,强化对上市商业银行风险管理及资本充足率要求;第二,对银行风险评估体系的合理性、准确性及信息披露的可信性进行严格监督;第三,有关监管当局应积极协调与相关部门得关系,以便更好帮助商业银行通过多种渠道补充资本金,尽快提高资本充足率;第四,中国人民银行应充分发挥央行职能,同时兼顾市场规则,谨慎制订对资本管理不合规的有关上市商业银行的处罚措施,切实履行起对上市商业银行的监督职能。

与此同时,还应充分发挥市场约束作用,建立透明的信息披露规则。积极引进权威性的社会中介机构审计,如引进注册会计师、资产评估师审计,加大外审力度,提高经营、会计信息的可信度,树立社会公众形象。